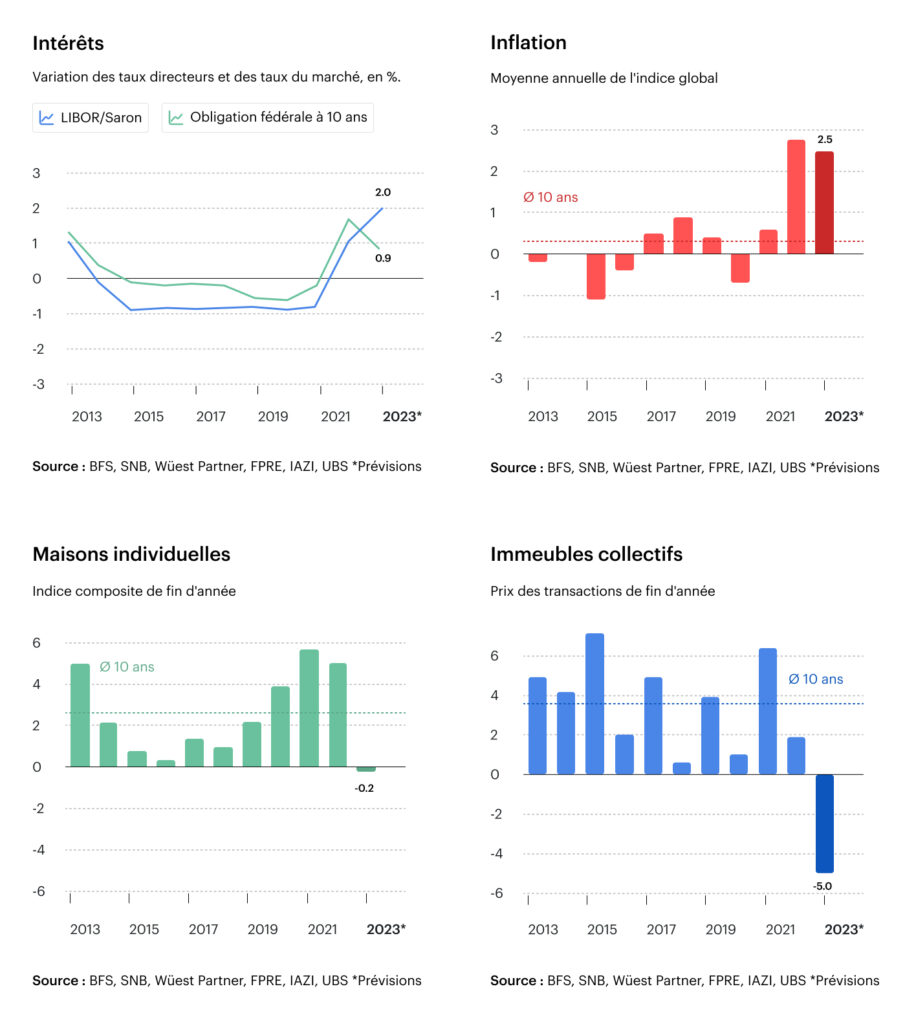

Le relèvement du taux directeur par la Banque nationale suisse (BNS) de 1,50% à 1,75% signale que d’autres hausses de taux sont à prévoir dans les trimestres à venir. Cette situation a des répercussions sur le marché immobilier. Les propriétaires de logements sont confrontés à une hausse continue des coûts, à un changement de l’environnement d’investissement et aux premières dépréciations. Quelles sont les conséquences concrètes pour les propriétaires de biens immobiliers ?

Table des matières

ToggleSurévaluation de l’immobilier, la perspective macroéconomique

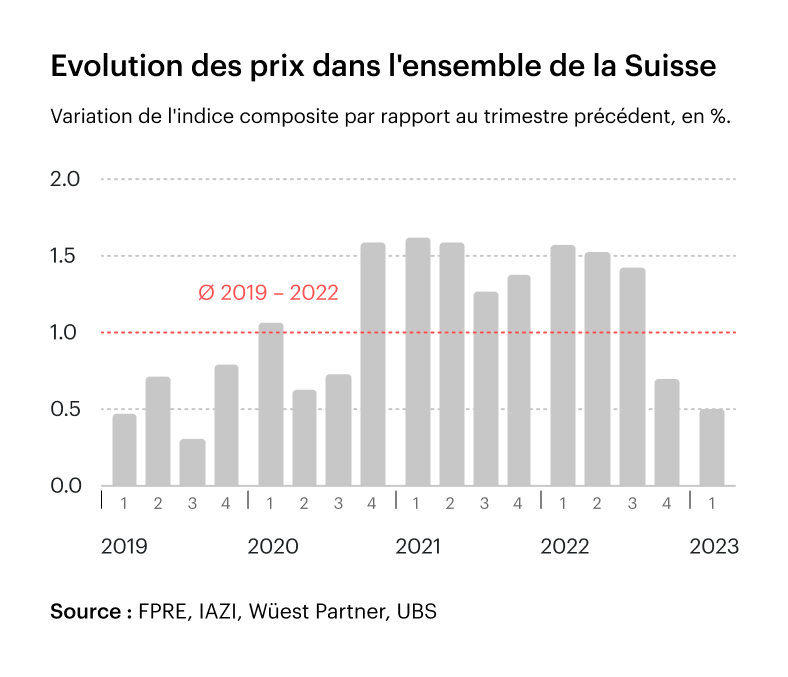

Selon les analyses d’UBS.com, il existe actuellement une surévaluation des appartements en copropriété de 15 % à 40 %, en fonction des taux d’intérêt donnés. Pendant les années de pandémie 2021 et 2022, le secteur de l’immobilier résidentiel a connu de fortes hausses de prix de 1,5 % en moyenne par trimestre, ce qui correspond à une augmentation de valeur annuelle de 6 %. Mais les deux derniers trimestres montrent un net ralentissement de la hausse des prix. Selon l’UBS, le taux de croissance trimestriel a diminué de moitié et se situe désormais à environ un tiers du niveau de la pandémie. Bien que les prix continuent de faire preuve de robustesse, le ralentissement de la croissance indique clairement un ralentissement du marché immobilier suisse.

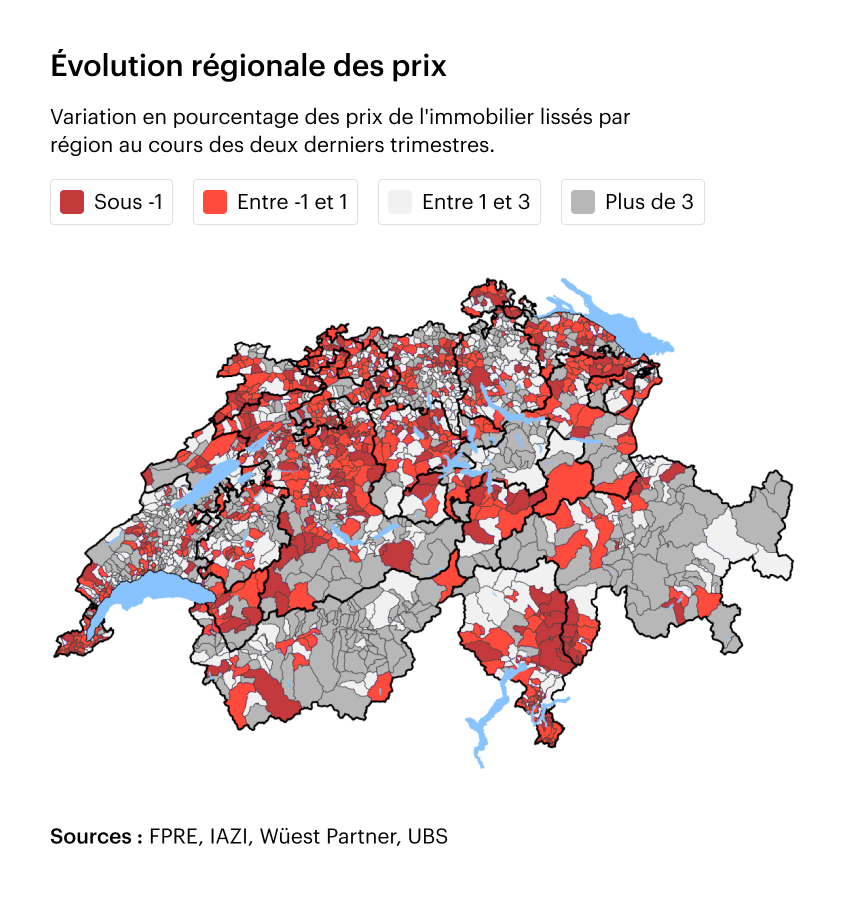

Différences régionales et impact de la hausse des taux d’intérêt

D’un point de vue spatial, les prix de l’immobilier dans les centres tels que Zurich, Genève, Berne, Bâle et Schaffhouse montrent une tendance négative dans l’évolution des prix. En revanche, l’espace alpin affiche toujours une solide croissance des prix, même si celle-ci a quelque peu diminué. Des évolutions de prix mixtes peuvent être observées dans les zones rurales et les banlieues. Les hausses de taux d’intérêt ont eu un impact sur l’attractivité financière des investissements immobiliers, ce qui est un facteur essentiel de ce ralentissement.

Le marché immobilier est actuellement influencé par les facteurs suivants : premièrement, l’augmentation des taux d’intérêt pèse davantage sur les ménages, tant en termes de revenus que de patrimoine. Deuxièmement, l’achat de biens immobiliers est devenu entre-temps nettement plus cher que la location. Troisièmement, les investissements dans l’immobilier ont perdu de leur attrait, ce qui a considérablement réduit la demande pour ce type d’investissements.

Les coûts croissants de l’accession à la propriété

La charge financière des ménages a considérablement augmenté au fil du temps, en particulier dans le contexte de la propriété. Les coûts courants des logements en propriété sont passés de 18 % en 2019 à 30 % actuellement. La directive générale stipule que les frais de logement ne devraient pas dépasser un tiers du revenu. La directive est de plus en plus difficile, voire impossible à respecter.

Non seulement le revenu des ménages a été davantage mis à contribution, mais leur patrimoine a également été sollicité. En 2019, il a fallu consacrer en moyenne 75 % des actifs du ménage aux fonds propres lors de l’achat. Actuellement, ce taux est proche de 100 %. Cette évolution a conduit les jeunes à dépendre de l’aide financière de parents aisés pour acquérir leur propre logement.

Faites-vous accompagner par des experts. Nous sommes à vos côtés pour répondre à vos questions et vous conseiller sans engagement. Convenez directement d’un rendez-vous de conseil ou appelez-nous au +41 44 244 32 00.

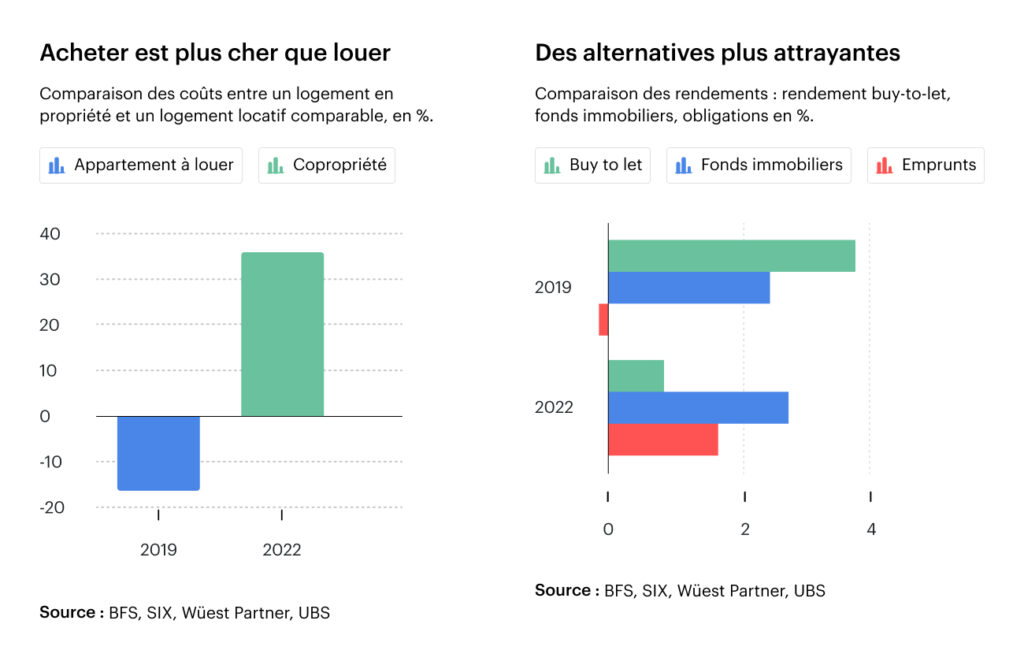

Acheter vs. louer : Changement de l’environnement d’investissement

Autrefois, l’achat d’un bien immobilier était considéré comme financièrement plus intéressant que la location, ce qui a incité de nombreux locataires à acheter. En 2019, selon les chiffres de l’UBS, les logements en propriété étaient entre 15 % et 20 % moins chers que les logements locatifs comparables. Les chiffres actuels montrent une nouvelle image : l’achat est aujourd’hui supérieur d’environ 40 % au coût de la location. Cette tendance ralentit la demande d’accession à la propriété, malgré la pénurie de logements. Par le passé, la stratégie « buy-to-lt », c’est-à-dire l’achat de biens immobiliers pour les louer, a attiré de nombreux investisseurs. Les rendements lucratifs en 2019 ont rendu ce type d’investissement particulièrement attractif, notamment par rapport aux alternatives à taux d’intérêt négatifs comme les fonds immobiliers ou les obligations.

L’environnement de placement a considérablement évolué. L’époque du marché immobilier « Buy-to-Let » semble appartenir au passé pour le moment. Les incitations antérieures, telles que les faibles taux d’intérêt, ne sont plus garanties, tandis que les taux d’intérêt hypothécaires, les frais d’exploitation et les frais administratifs ont augmenté de manière significative. Ces facteurs influencent la rentabilité des investissements « buy-to-let ». Les investisseurs sont confrontés au défi complexe de savoir si et comment ils peuvent répercuter l’augmentation des coûts sur leurs locataires. D’un point de vue juridique, il s’agit d’une tâche exigeante. Le contexte inflationniste pèse en outre sur le pouvoir d’achat de la population, ce qui accroît la complexité de la situation.

Il est important de souligner que le « buy-to-let » peut toujours être une forme d’investissement potentiellement rentable. Toutefois, il dépend fortement des circonstances spécifiques de chaque individu, des prix de l’immobilier et des rendements locatifs. Un examen et une analyse minutieux sont essentiels pour comprendre le potentiel et les risques d’un investissement « buy-to-let ».

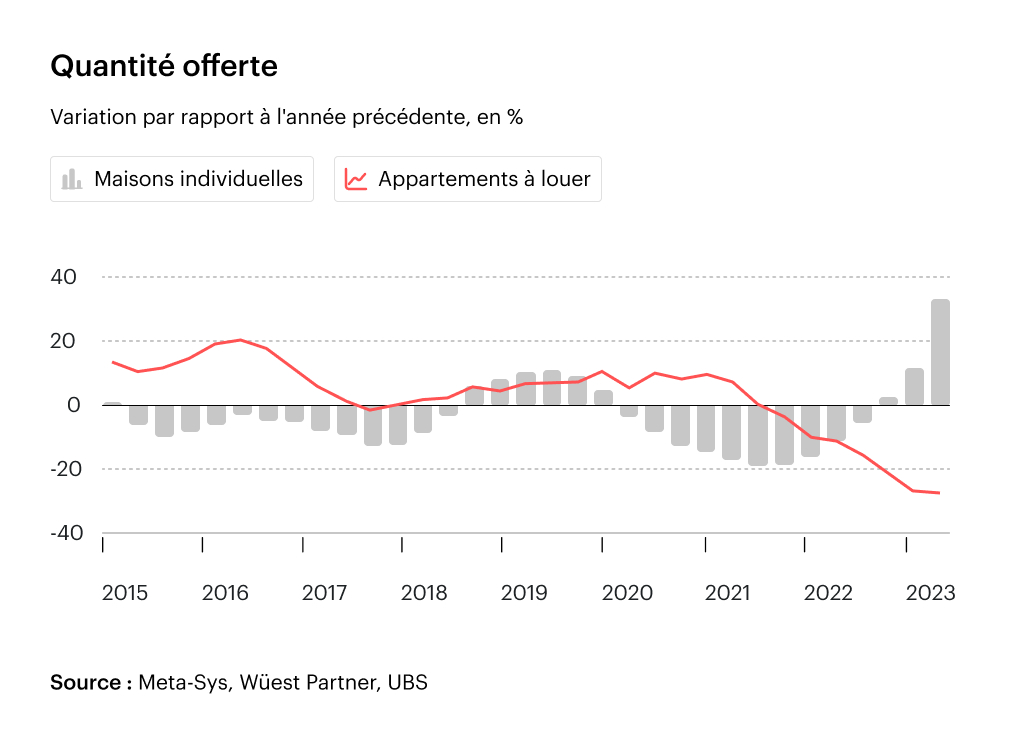

Offre excédentaire et pénurie sur le marché de la propriété et de la location

Le paysage immobilier suisse se caractérise par des dynamiques changeantes dans le secteur de la propriété et de la location. Sur le marché de l’accession à la propriété, une ancienne pénurie, accentuée par la pandémie, a laissé place à une tendance à l’offre excédentaire, offrant aux acheteurs une marge de négociation et de choix. En revanche, dans le secteur locatif, la demande a dépassé l’offre en raison de la baisse de l’activité de construction, ce qui entraîne une pénurie croissante de logements et une hausse des loyers. Avec la hausse des taux d’intérêt de la Banque nationale, on s’attend à ce que ces tendances s’accentuent au cours des un ou deux prochains ans. En conclusion, la combinaison de la hausse des taux d’intérêt de référence et d’une vague attendue de rénovations entraînera de robustes hausses de loyers dans les années à venir. Ces évolutions pourraient également avoir un impact important sur le paysage immobilier en Suisse.

Saron ou hypothèque à taux fixe ?

Sur le marché hypothécaire actuel, de nombreux propriétaires de biens immobiliers sont confrontés à un choix : faut-il se concentrer sur Saron ou est-il préférable de prolonger une nouvelle fois l’hypothèque à taux fixe ?

Actuellement, les hypothèques à taux fixe semblent chères en raison des coûts de couverture excessifs. Avec la baisse des coûts de couverture dans les mois à venir, les prix des hypothèques fixes devraient diminuer, selon les experts. Le Saron se profile donc actuellement comme une option plus intéressante. Une prévision sur 10 ans basée sur les attentes des experts suggère que le Saron est plus rentable que les hypothèques fixes à long terme. Cependant, il est toujours souligné qu’il s’agit d’une « estimation purement technique ». Pour les propriétaires immobiliers qui craignent une hausse des taux d’intérêt, il peut être judicieux de se couvrir davantage avec une hypothèque à taux fixe. Cela offre un sentiment de sécurité et de stabilité financière. Saron est donc idéal pour ceux qui peuvent résister à une hausse des taux d’intérêt et qui disposent d’une base financière solide sans dettes excessives. Néanmoins, on ne peut pas recommander la même stratégie à tout le monde. Certains devraient miser sur les hypothèques à taux fixe, d’autres peuvent envisager un mélange équilibré des deux produits. En fin de compte, la décision dépend de nombreux facteurs individuels. Il est donc essentiel de prendre des décisions en connaissance de cause et de demander l’avis d’experts.

Conclusion

En résumé, il est fortement probable que la Banque nationale augmente son taux d’intérêt à 2 % en septembre, tandis que les taux à dix ans devraient se calmer. Selon UBS, cela signifie pour le marché immobilier que les résidences principales, qui ont connu des hausses de prix significatives au cours des deux ou trois dernières années, connaîtront probablement une stagnation en 2023 en raison de l’augmentation des coûts courants. En revanche, selon les experts, les immeubles d’habitation subissent une plus grande pression, car les investisseurs attendent des rendements plus élevés et les placements alternatifs sont devenus plus attrayants. Il en résulte une baisse de la valeur de ces biens, une évolution déjà en cours. Selon UBS, une correction de 5 % est attendue pour 2023, bien qu’il existe un potentiel d’augmentation des loyers. Sans ce potentiel, les prix des transactions pour les logements collectifs subiraient une correction nettement plus importante.

Réorientation de la stratégie

Pour les propriétaires immobiliers, il est actuellement nécessaire de revoir et de réévaluer leurs stratégies et de les orienter en conséquence. L’importance d’être au courant des dernières évolutions du marché pour prendre des décisions éclairées a gagné en pertinence. Si une vente est envisagée ou si la situation actuelle du marché n’est pas claire, il est conseillé de demander conseil à des experts immobiliers. Une telle expertise peut offrir une aide complète pour tous les aspects de la location, de la gestion ou de la commercialisation, et ce de manière transparente, flexible et sans risque.

Toujours à la pointe de l’actualité. Abonnez-vous maintenant à la newsletter et ne manquez pas les nouvelles et les offres immobilières.

Toutes les informations sont données sans garantie. Les informations contenues dans ces pages Internet ont fait l’objet de recherches approfondies. Néanmoins, aucune responsabilité ne peut être assumée quant à l’exactitude des informations fournies.